Im professionellen Trading sind Futures (neben Optionen, Aktien, ETFs) eines der wichtigsten Handelsinstrumente. Futures sind sowohl im mittelfristig ausgerichteten Trading als auch im extrem kurzfristig ausgerichteten Trading, sowie für Hedging verwendbar. Da bei der Preisentwicklung von Futures die Volatilität keine direkte Rolle spielt, sind Futures einfacher zu verstehen als Optionen, dafür aber auch weniger vielseitig.

Die Geschichte des Future Handels

Als erstes klären wir, was ein Future eigentlich ist. Zu diesem Zweck gehen wir kurz zurück in das 19. Jahrhundert:

Was sind Futures?

Futures sind standarisierte Terminkontrakte mit Hebelwirkung. Der zugrunde liegende Wert (Basiswert) ist meist ein Rohstoff, eine Währung, eine Anleihe oder ein (Aktien-) Index. Futures werden an Terminbörsen gehandelt und sind für jedermann handelbar. Durch den Kauf oder Verkauf eines Futures ist es möglich, das Underlying zum aktuellen Marktpreis zu kaufen bzw. verkaufen, für einen in der Zukunft liegenden Liefertermin.

Durch die Hebelwirkung können erhebliche Gewinne generiert werden; allerdings sorgt die Hebelwirkung auch für das erhöhte Risiko-Profil, das Futures aufweisen.

Unterschied: Future und Forward-Kontrakt

Forward-Kontrakte sind die Vorgänger der heutigen Futures. Der Unterschied zwischen einem Foward-Kontrakt und einem Future-Kontrakt liegt in der Standarisierung. Bei einem Forward-Kontrakt müssen/können die beiden Vertragsparteien die Spezifikationen des Handelsgutes jedes Mal neu aushandeln.

Ein Future-Kontrakt hingegen ist ein standarisierter Kontrakt, d. h. die Spezifikationen des Handelsgutes werden von der Börse, an welcher der Future-Kontrakt gehandelt wird, genau festgelegt.

Erklärung Terminkontrakt

Futures sind Terminkontrakte. Das bedeutet, mit Futures kann in der Gegenwart festgelegt werden welchen Preis man für ein Asset in der Zukunft bezahlen muss. Der Name „Terminkontrakt“ kommt daher, dass alle Terminkontrakte ein Ablaufdatum besitzen. Dies unterscheidet Terminkontrakte von Aktien, die es so lange gibt, wie es das jeweilige Unternehmen in der Rechtsform der Aktiengesellschaft gibt.

Die Hebelwirkung von Futures

Futures haben eine Hebelwirkung, da man für den Kauf/Verkauf des Futures weniger Geld bereitstellen muss, als der Future tatsächlich Wert ist. Durch diese Hebelwirkung können im Future-Handel große Gewinne, aber auch große Verluste erzielt werden.

In diesem Video erklären wir die Hebelwirkung von Futures genauer:

Der Handel an Terminbörsen

Ein weiterer wichtiger Unterschied liegt darin, dass Forward Kontrakte im OTC-Handel („Over The Counter“) gehandelt werden, während Future-Kontrakte an regulierten Terminbörsen gehandelt werden.

Zu den bekanntesten Terminbörsen zählen bspw.:

Auch heute noch können sowohl Forward-Kontrakte als auch Future-Kontrakte gehandelt werden. Da der Handel von Forward-Kontrakten aber nur im institutionellen Handel von Bedeutung ist und sich diese Seite an Privatanleger richtet, gehen wir auf das Thema der Forward-Kontrakte nicht weiter ein.

Outright Futures vs Spreads

Grundsätzlich können zwei Arten von Futures unterschieden werden: die „Outright-Futures“ und die „Spreads“. Die „Outright-Futures“ sind jene Futures die meistens gehandelt werden und die als Underlying einfach der Preisentwicklung eines Assets folgen (Beispiel: „YM“ für den Dow-Futures, oder „ZC“ für den Mais-Future.)

Wenn wir im Corn-Future mit dem Ablaufdatum Juni long gehen und im Corn-Future mit dem Ablaufdatum September short gehen erzeugen wir einen Spread-Trade, der aus zwei einzelnen Outright-Futures besteht.

Kontraktspezifikationen

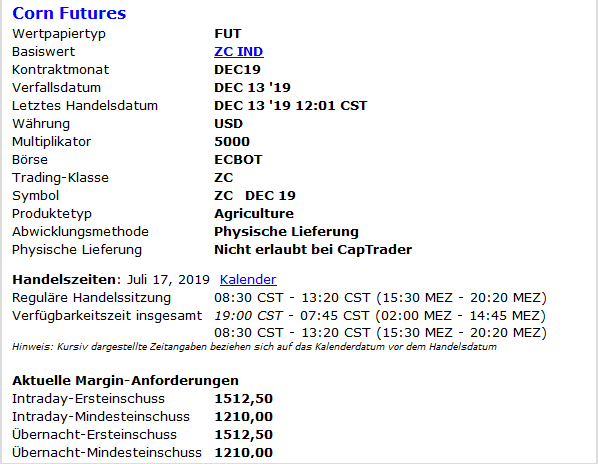

In den Kontrakt-Spezifikationen der Futures werden die wichtigsten Informationen und Bedingungen zum Handel des Futures festgehalten. Die Kontrakt-Spezifikationen zum jeweiligen Future findest Du in der Regel über die Software Deines Brokers, sowie auf den Websites der Terminbörsen.

Kontrakt-Größe (Contract Unit)

Legt fest, wie groß der Wert des Kontraktes ist.

Trading-Zeiten (Trading Hours)

Legt fest, in welcher Zeit der Future gehandelt werden kann. Beachte bitte, dass die meisten Futures nicht Rund um die Uhr gehandelt werden.

Minimale Preis-Veränderung (Minimum Price Fluctuation)

Legt den Wert eines Futures pro Tick oder Punkt fest. Bei den meisten Futures nennt man die kleinste Wertveränderung Tick. Dieser Tick hat einen von der Börse festgelegten Wert. Ein Punkt besteht in der Regel aus mehreren Ticks.

Beispiel:

ES (Future auf den S&P500)

1 Punkt = $50

1 Punkt = 4 Ticks

50/4 = $12,50 = 1 Tick

Produkt-Code (Product-Code)

Das Kürzel des Futures. Besteht meist aus einem, zwei oder drei Buchstaben.

Beispiel:

YM = Kürzel für den Future auf den Dow Jones Industrial Average

Gelistete Kontrakte (Listed Contracts)

Liste, in der einsehbar ist, welche Kontrakte es gibt. Viele Kontrakte folgen einem Quartals-Zyklus, in diesem Fall gäbe es für ein bestimmtes Jahr einen „März-Future“, einen „Juni-Future“, einen „September-Future“ und einen „Dezember-Futures“.

Abrechnungs-Methode (Settlement Method)

Legt fest, ob es zu einer physischen Lieferung (Deliverable) des Underlyings kommt, oder ab der Kontrakt einfach nur bar (Financailly Settled / Cash Settlement) kommt.

Beispiele:

Der YM (Future auf den Dow Jones Industrial Average) wird einfach bar abgerechnet, es kommt zu keiner Lieferung irgendwelcher Aktien.

Der ZC (Corn-Future) wird nicht bar abgerechnet. Wenn man den Future zum Lieferdatum hält, kommt es zu einer tatsächlichen Lieferung von Mais (Corn).

(Hinweis: Broker schließen die tatsächliche Lieferung von Waren an private Futures-Trader aus.)

Handelsende des Kontrakts (Termination Of Trading)

Legt fest, bis wann der Future gehandelt werden kann, bzw. wann sein genauer Ablaufzeitpunkt ist.

Beispiel:

Beim YM ist es der dritte Freitag im Monat 09:30 ET.

Abwicklungsverfahren (Settlement Procedures)

Hier wird exakt festgelegt, wie, wo, wann und in welcher Qualität die Lieferung des Underlyings des Futures zu erfolgen kann. Wer sich dafür interessiert findet hier ein Beispiel für den Mais-Futute. Private Anleger können diesen Punkt allerdings ignorieren.

Positions-Limits (Position Limits)

Es gibt verschiedene Positions-Limits; zum Beispiel ab welcher Positionsgröße Positionen an die CFTC gemeldet werden. Das Thema ist allerdings für private Trader weniger wichtig.

Preis-Limit (Price Limit or Circuit)

Preis-Limits legen eine bestimmte maximale Handelsspanne für einen Tag fest. Wird diese erreicht, so wird der Handel unterbrochen.

Vendor-Codes

Datenanbieter, die die Daten der Börse an die Trading-Plattformen der Trader senden (Beispiel: CQC) werden als „Vendoren“ bezeichnet. Diese Vendoren haben für Futures teilweise unterschiedliche Produkt-Codes.

Die Codes für sämtliche CME-Produkte können unter diesem Link als Excel-File geladen werden.

Das Margin-System im Future-Handel

Wie du bereits gelernt hast handelt es sich bei Futures um Finanzinstrumente mit Hebelwirkung. Es muss bei Eröffnung einer Futures-Position nicht der komplette Wert des Futures gezahlt werden, sondern eben nur eine Margin.

Im Ganzen gibt es Vier Margin-Begriffe, die im Folgenden genauer erklärt werden:

- Initial Margin

- Daytrade Margin

- Maintenance Margin

- Variation Margin

Initial Margin

Die Initial-Margin ist jener Margin-Betrag der gezahlt werden muss, wenn eine Future-Position eröffnet werden soll. Allerdings gewähren die meisten Broker Futures-Tradern eine „Daytradespanne“. Diese liegt während des Handelstages und endet oft, aber nicht immer, gegen 21:40 deutscher Zeit.

Daytrade Margin

In dieser Daytradespanne muss nicht die volle Initial-Margin, sondern nur ein Bruchteil davon gezahlt werden. Dieser Bruchteil wird als Daytrade-Margin bezeichnet.

Gewährt ein Broker z. B. eine Daytrade Margin von 25% und die Initial-Margin eines Futures beträgt $7000, so müssten zur Eröffnung der Position erstmal nur $1750 als Margin hinterlegt werden.

Wenn man einen Future aber erstmalig über Nacht halten will, muss die Initial-Margin hinterlegt werden.

Mark To Market

Futures-Kontrakte werden täglich abgerechnet, d. h. der Broker prüft täglich, ob die Positionen eines Traders im Gewinn oder im Verlust liegen. Dieser Prozess der täglichen Abrechnung wird als „Mark to Market“ bezeichnet.

Die Verluste auf dem Margin-Konto eines Future-Traders dürfen nur eine gewisse Höhe annehmen, nämlich bis zur Grenze der Maintenance-Margin.

Maintenance Margin

Die Maintenance-Margin liegt stets unter der Initial-Margin.

Sehen wir uns dazu ein Beispiel an:

Initial-Margin = $6930

Maintenance-Margin = $6300

Wir gehen in diesem Beispiel davon aus, dass der Trader nur einen Kontrakt hält und sein Trade bisher nicht gut läuft. Sein Margin-Konto ist auf $6200 gefallen.

Dieser Betrag von $6200 liegt unterhalb der Maintenance-Margin von $6300. Der Trader wird nun seitens seines Brokers einen Margin-Call erhalten.

Margin Call

Sobald eine Future-Position unter die Maintenance-Margin fällt, erhält der Trader einen Margin-Call. Er hat nun eine klar definierte Zeitspanne Zeit diesen Call zu beantworten. Um dies zu tun muss der Trader nun die Variation-Margin zahlen.

Lässt man einen Margin-Call unbeantwortet wird der Broker die Position zwangsweise schließen. Der Margin-Call erfolgt, weit bevor das Konto des Traders auf Null fällt. Dennoch kann es passieren, das ein Future so schnell fällt, dass der Broker die Position nicht schließen kann bevor das Konto unter Null fällt.

In diesem Fall hätte man mehr Geld verloren als man ursprünglich auf dem Konto eingezahlt hat und müsste das Konto bis auf Null ausgleichen. Dies ist der Grund warum Futures Finanzinstrumente mit einem hohen Risiko-Profil sind.

Variation Margin

Die Variation-Margin ist der Betrag, den der Trader zahlen muss um den Margin-Call zu beantworten. In unserem Beispiel von weiter oben läge die Variation-Margin nun bei $730.

Die Variation Margin ist stets die Summe zwischen dem Stand des Kontos und der Initial Margin. Ein Margin Call ist immer mit Kosten verbunden, genau wie die Zwangs-Schließung der Position seitens des Brokers. Man sollte daher in der Praxis immer bemüht sein Margin Calls nach Möglichkeit zu vermeiden.

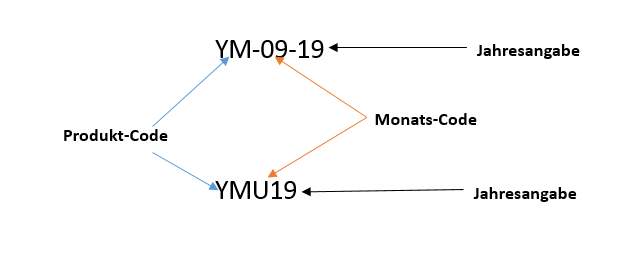

Product Codes

Um einen Future-Kontrakt in einer Trading-Plattform aufrufen zu können wird stets ein Produkt-Code benötigt, gefolgt von Monats- und Jahresangaben, oder einem Monats-Code.

Die Produkt-Codes von Futures sind in der Regel zweistellig.

Beispiel:

Monats-Codes

F Januar

G Februar

H März

J April

K Mai

M Juni

N Juli

Q August

U September

V Oktober

X November

Z Dezember

Die Marktteilnehmer im Futures-Markt

Als Trader ist es sehr wichtig zu wissen, wer alles „am Spiel teilnimmt“. Denn die verschiedenen Markteilnehmer haben weder die gleichen Absichten noch die gleiche Finanz-Stärke. Daher ist es sinnvoll, im Auge zu behalten, wie die verschiedenen Marktteilnehmer handeln.

Dies ist an den Futures- und Optionsmärkten mit Hilfe des sogenannten CoT-Report (Commitments Of Traders) relativ einfach.

Der COT Report

In den USA müssen Marktteilnehmer ab einer gewissen Positionsgrösse, ihre Transaktionen im Futures- und Optionen-Markt an die Aufsichtsbehörde CFTC melden. Auf Basis der eingehenden Daten erstellt die CFTC den sogenannten „Commitments of Trades-Report“ (COT-Report), der jeden Freitag veröffentlicht wird.

Im CoT Report werden die Marktteilnehmer am Futures-Markt grundsätzlich in 3 Gruppen aufgeteilt:

- Commercials/Hedger

- Non-Commercials/Large Speculators

- Non-Reportables/Small Speculators

Commercials

Die Commercials – auch Hedger genannt – sind all diejenigen Marktteilnehmer, die sich an den Futures- und Optionsmärkten gegen Preisrisiken absichern (hedgen) und kein Interesse an spekulativen Gewinnen haben. In der Regel sind das Unternehmen/Institutionen, die das jeweilige Underlying physisch kaufen oder verkaufen bzw. in Besitz haben (bspw. ein Weizen-Bauer, ein Kaffee-Produzent, Rohstoff-Händler und Verarbeiter, Finanzinstitutionen, Portfolio-Manager, etc.)

Non-Commercials

Die Non-Commercials – auch Large Speculators genannt – sind all diejenigen Marktteilnehmer, die das Ziel verfolgen, spekulative Gewinne zu erzielen und auf Grund Ihrer Positionsgrößen der Meldepflicht unterliegen. (bspw. Hedge Funds, CPOs, CTAs etc.)

Die Non-Commercials können als „homogene Masse“ gesehen werden und sind Spekulanten, die meist trendfolgend agieren. Im Vergleich zu den Commercials kontrollieren die Non-Commercials aber meist nur einen kleineren Teil des gesamten Open Interest.

Non-Reportables

Die Non-Reportables – auch Small Speculators – sind all diejenigen Marktteilnehmer, deren Positionsgröße unterhalb der Meldepflicht liegt. Der Begriff „Small Speculators“ ist allerdings etwas irreführend, da nicht nur – wie fälschlicherweise teilweise zu lesen ist – nur Klein-Spekulanten bzw. private Trader und Privatanleger zu dieser Kategorie gehören, sondern auch kleinere Commercials und Institutionen, deren Positionsgrößen unterhalb der Meldepflicht liegt.

Die Non-Reportables sind also keine „homogene Masse“. In einigen Märkten liefern sie dennoch relativ gute antizyklische Signale.

Strategien im Futures Trading

Hedging

Die Futures-Märkte wurden einst geschaffen, damit kommerzielle Marktteilnehmer, deren Geschäft die Produktion, der Handel, oder die Verarbeitung von physischen Rohstoffen ist, sich gegen Preisrisiken bzw. Preisschwankungen absichern können. Sinn des Hedgings ist also nicht, einen Spekulationsgewinn zu erzielen, sondern ein anderes Geschäft abzusichern. (Hedging = absichern)

Beispiel:

Ein Unternehmen erhält den Auftrag, in 8 Monaten eine große Maschine im Wert von 25 Millionen Dollar zu liefern. Das produzierende Unternehmen hat seinen Sitz in Deutschland, der Auftraggeber kommt aus Asien. Die Vertragsparteien vereinbaren als Währung für die Zahlung den US Dollar.

Für das produzierende Unternehmen besteht nun die Gefahr, dass sich der Kurs des EUR/USD in den nächsten 8 Monaten ändert. Ändert er sich zu Ungunsten des Unternehmens, würden weniger als der Gegenwert des Auftrages tatsächlich vom Kunden gezahlt werden.

Um sich gegen dieses „Währungsrisiko“ abzusichern, können beide einen „Hedge“ in einem Future, oder einer Option, auf das Währung-Paar EUR/USD eingehen.

(Hinweis: es gibt in der Praxis weitere Möglichkeiten zu hedgen. Diese sind für diesen Artikel aber nicht von Bedeutung)

Spekulation

Jede andere Art des Tradings, die nicht Hedging ist, ist der Spekulation zuzuordnen. Innerhalb dieser Gruppe der „Spekulanten“ gibt es aber wiederum eine sehr große Anzahl völlig unterschiedliche Ansätze, wie:

- Swing-Trading

- Positions-Trading (Trend-Trading)

- Daytrading

- Arbitrage

- Spread-Trading

- Verschiedene Formen des High-Frequency-Tradings

Die Vorgehensweisen sind bei den genanten Konzepten völlig unterschiedlich; alle eint nur die Absicht, mit ihrem Trade einen Spekulationsgewinn zu erzielen.

Strategien für private Trader

Der private Trader als Spekulant

Der private Trader wird in der Regel irgendeine Art von Spekulationsgeschäft ausführen.

Der private Investor kann hingegen auch als Hedger auftreten, z. B. wenn er sein Portfolio mit Optionen oder eben Futures gegen eine Korrektur an den Aktienmärkten absichert.

Welche Strategien für den privaten Trader nun geeignet sind und welche nicht, ist schwer zu sagen. Grundsätzlich kann man aber sicher sagen, dass der private Trader eher Chancen hat mit Strategien aus dem Bereich des Swing- und Positionstrading Geld zu verdienen.

Nicht auf technische Analyse beschränken

Wir halten zwar die Technische Analyse im Futures-Trading für sehr wichtig; genauso wichtig ist es allerdings, sich nicht ausschließlich auf diese zu verlassen. Im Future-Handel ist es sinnvoll, u.a. die Anylse von Saisonalitäten sowie der Commitments Of Traders Daten miteinzubeziehen.

Daytrading ist für die meisten privaten Trader nicht geeignet

Im Bereich des Daytradings wird die Sache schon schwerer. Es ist viel Zeit, Kapital und vor allem Erfahrung notwendig, um eine Chance zu haben mit Daytrading wirklich stabile Einnahmen erzielen zu können.

Vielen privaten Tradern fehlt oftmals mindestens eine der drei genanten Voraussetzungen.

High Frequency Trading ist für private Trader vollkommen ungeeignet

Nur dringend abraten können wir privaten Tradern hingegen davor, sich als „Hochfrequenz-Händler“ zu versuchen. Gegen die Expertise und den Technologie-Vorteil, der in den entsprechenden Unternehmen angestellten Mitarbeiter (z.B. Mathematiker/Physiker, IT-Experten) hat man als privater Trader keine Chance! Es sei denn, man ist selber Experte in dem Gebiet und verfügt über ein Kapital von mehreren Millionen Dollar, was wohl in den meisten Fällen des privaten Traders nicht der Fall sein dürfte.

Futures Broker

Um Futures handeln zu können, benötigst Du einen Broker, der Dir einen Zugang zu den Terminbörsen gibt, an denen die gängigsten Futures gehandelt werden. Mit einem Zugang zu diesen Handelsplätzen bist Du in der Regel gut versorgt:

- EUREX: bspw. FDAX, BUND, etc.

- CME: bspw. S&P 500, Nasdaq 100, EUR, AUD, etc.

- NYMEX: bspw. WTI, Erdgas, etc. (gehört zur CME Group)

- COMEX: bspw. Gold, Silber, etc. (gehört zur CME Group)

- CBOT: bspw. Mais, Sojabohnen, etc. (gehört zur CME Group)

- ICE: bspw. Zucker, Kaffee, etc.

Deutschland oder USA?

In den USA ist der Futures-Handel weitaus verbereiteter als im deutschsprchigen Raum. Das liegt hauptsächlich daran, dass hierzulande von der Finanzindustrie hauptsächlich CFDs, Zertifikate, Optionsscheine etc. beworben werden. All diese Produkte sind in den USA übrigens verboten.

Das heißt, in den USA gibt es deutlich mehr Futures-Broker als in Deutschland. Bei einem deutschen Broker hast Du den Vorteil, dass dieser vor Ort ist und deutschen Support bietet und bspw. per Telefon in der Regel einfacher zu erreichen ist. Außerdem ist ein Broker vor Ort, der der Deutschen Gesetzgebung unterliegt, bei allenfalls auftretenden Problemen von Vorteil.

Bei US-Brokern hast Du den Vorteil, dass Du häufig etwas geringere Kosten hast.

Nachfolgend findest Du eine Übersicht über deutsche und amerikanische Futures-Broker:

Übersicht: Futures Broker aus DE und USA (nicht vollständig)

Deutsche Broker

- Captrader*

- Agoradirekt*

- Sino AG

- ViTrade

Deutschsprachige Broker (Sitz aber nicht in DE)

- Lynx*

- DeGiro

- Whselfinvest

US Broker

- Advantages Futures

- AMP Futures

- Interactvie Brokers

- Tastyworks

- Dorman Trading

- Optimus Futures

- Trade Station (Future Account)

*IB von Interactive Brokers

Software für Futures Trader

Als Trader benötigst Du eine Software, um

- Deine Orders an Deinen Broker bzw. an die Börse zu übermitteln

- Die Märkte zu analysieren (Chart-Software)

Entweder benutzt Du eine einzige Software für beide Anforderungen, oder zwei vesrschiedene Softwares, d.h. eine nur für die Analyse, und eine zur reinen Order-Aufgabe. Unter Tradern sind beide Vorgehensweisen verbreitet, je nach persönlicher Vorliebe und Anforderungen.

In der Regel bietet Dein Broker eine Software an. Nun musst Du entscheiden, ob diese Deinen Anforderungen genügt, oder ob Du Dir eine externe Software dazu nimmst.

Ausführliche Software-Vorstellungen folgen in einem separaten Artikel. Hier folgt eine Liste mit bekannten Softwares für den Futures-Handel:

- Trade Navigator

- Trader Workstation (TWS)

- Agena Trader

- Sierra Chart

- TT (Trading Technologies)

- Ninja Trader

- Prorealtime

- Trading View

- Trade Station

- Bookmap

Kontogröße: Wie viel Kapital wird zum Futures-Trading benötigt?

Teilweise können Future-Konten schon mit wenigen hundert Dollar Kapital eröffnet werden. Dies ist zum Handeln mit Futures aber eindeutig zu wenig.

Gefahr zu gering kapitalisierter Konten

Zu gering kapitalisierte Konten sind ein sehr häufiges Problem privater Trader und führen oftmals zum Verlust des Kontos. Der Grund dafür ist, dass zu gering kapitalisierte Konten den psychologischen Druck so massiv erhöhen, dass dieser unerträglich wird. Da dies aber unterbewusst geschieht, merken wir es nicht und der Konto-Verlust ist so teils vorprogrammiert.

Die richtige Kontogröße

Zur Bestimmung der benötigten Konto-Größe kann eine sehr simple Formel genutzt werden. Diese lautet:

Initial-Margin*25 = Mindest-Konto-Größe

Da in der Regel nicht nur ein Markt sondern mehrere Märkte gehandelt werden sollen, muss bei der Berechnung der Formel stets die höchste Initial-Margin herangezogen werden.

Dazu ein Beispiel:

Gehen wir davon aus, ein Trader plant die Future-Märkte ES, YM und ZC zu handeln. Sehen wir uns die jeweiligen Margin-Sätze für diese drei Märkte an:

ES = $6930

YM = $6490

ZC = $154

Die höchste Initial-Margin in diesem Beispiel beträgt $6930.

Es ist also zu rechnen: 6930*25 = 173.250. Die Mindest Konto-Grösse in diesem Beispiel beträgt also $173.250.

Kontogröße für private Trader

Uns ist durchaus klar, dass vielen privaten Tradern dieses Kapital nicht zur Verfügung steht.

Daher ist es für private Trader ratsam, sich zu Beginn ihrer Future-Trading Karriere auf solche Märkte und Strategien zu spezialisieren, die nur eine geringe Margin-Anforderung aufweisen.

Auch hierzu ein Beispiel:

MES (Micro ES) = $693

M2K (Micro Russel) = $391

MGC (Micro Gold) = $374

In diesem Beispiel ist der höchste Margin-Satz nur $693. Es ist also zu rechnen:

693×25 = 15975

Hier läge die benötigte Konto-Größe also nur noch bei $15975.

Fomo Finance Newsletter

Trading-Ideen, News & Analysen für Optionshändler & Trader

Erhalte 1x pro Monat KOSTENLOS eine E-Mail mit einem Update für Aktien- , Futures- und Options-Märkte. Trage jetzt Deine E-Mail Adresse ein!